深夜重磅!巴菲特明确接班人!伯克希尔去年狂赚近7000亿,还将“无限期投资5家日本商社”

摘要:

作为投资界的大神级人物,巴菲特致股东公开信一直备受全球投资者瞩目。 北京时间2月24日晚9点,巴菲特旗下公司伯克希尔·...

摘要:

作为投资界的大神级人物,巴菲特致股东公开信一直备受全球投资者瞩目。 北京时间2月24日晚9点,巴菲特旗下公司伯克希尔·... 作为投资界的大神级人物,巴菲特致股东公开信一直备受全球投资者瞩目。

北京时间2月24日晚9点,巴菲特旗下公司伯克希尔·哈撒韦发布2023年四季度及全年财报。同时,巴菲特致股东信也对外公布,这也是93岁的巴菲特人生中第46封股东信。

据财联社、界面新闻报道,2月24日,沃伦·巴菲特在致伯克希尔股东的年度信中提到,去年11月去世的查理·芒格应被永远誉为伯克希尔哈撒韦的“建筑师”,他自己则像是公司的总承包商,每天将芒格的愿景付诸实施。某种意义上,芒格“既像哥哥,有时也像慈父”。巴菲特还在信中表示,格雷格·阿贝尔在各方面都做好了明天起担任伯克希尔哈撒韦公司CEO的准备。

另外,谈及投资策略,巴菲特表示,预期将无限期保持对伊藤忠、丸红、三菱、三井物产和住友商事这五家日本商社的投资。

巴菲特给股东的信: 我犯了一个代价高昂的错误据财联社2月24日报道,伯克希尔哈撒韦公司发布2023财年年报,以及巴菲特的年度股东信。与往年不同的是,巴菲特的老搭档查理·芒格于去年11月去世,享年99岁。所以今年的年报,特别以一封巴菲特怀念老友的信开头。

以下为巴菲特亲笔信原文:

查理·芒格——伯克希尔·哈撒韦的建筑师

查理·芒格于11月28日去世,距离他的百岁生日仅33天。

尽管他生于内布拉斯加州奥马哈并在那里长大,但他生命中80%的时间居住在其他地方。因此,直到1959年,当他35岁的时候,我才第一次遇见他。到了1962年,他决定应该开始从事资金管理(行业)。

三年后,他告诉了我——这是一件非常正确的事情——我买入伯克希尔的决定是愚蠢的。但是,他向我保证,既然我已经采取了行动,他会告诉我如何纠正我的错误。

在接下来的叙述中,请记住,查理和他的家人没有在我当时管理的小型投资合伙企业中投资一分钱,而我正是用这些资金购买了伯克希尔。而且,我们当时都没有想到查理会拥有伯克希尔的股份。

然而,查理在1965年立即劝告我:“沃伦,忘掉再去买像伯克希尔这样的其他公司吧。但既然你现在控制了伯克希尔,就去增加那些以公平价格购买的出色企业,放弃以出色价格购买一般企业的做法。换句话说,抛弃你从你的英雄本·格雷厄姆那里学到的一切。这个方法有效,但只有在小规模操作时才行。”我在多次回头之后,终于遵循了他的指导。

许多年后,查理成为我在运营伯克希尔时的合伙人,并且在我陷入老习惯时一再将我拉回理智。直到他去世,他一直担任这个角色,我们与那些早期与我们一起投资的人一道,最终的成就远远超过了查理和我曾经设想过的可能。

实际上,查理是现在伯克希尔的“建筑师”,而我扮演着“总承包商”的角色,日复一日地实现他的愿景。

查理从未试图为他作为创造者的角色而获取功劳,而是让我来接受掌声和荣誉。在某种意义上,他与我之间的关系既像哥哥又像慈爱的父亲。即使当他知道自己是对的时候,他也把控制权交给了我,当我(最终意识到)犯错时,他从未——从来没有——重复念叨我犯的错。

在物质世界中,伟大的建筑物与其建筑师联系在一起,而那些浇筑混凝土或安装窗户的人很快就被遗忘了。伯克希尔已经成长为一家伟大的公司。尽管我长期以来一直负责施工队,但查理应永远被认为是建筑师。

在巴菲特大篇幅回忆完他和去世的搭档查理·芒格的往事后,信的正文开始。巴菲特再次强调了财务指标“净利润”(net income)的误导性,因为这个指标包括了股票市场每天的波动,甚至是逐年的波动。同时,他更看重“运营利润”(operating earnings)重要性。

巴菲特在股东信中提到:“我犯了一个代价高昂的错误,没有预料到或考虑到公用事业行业监管回报的不利发展。”巴菲特表示,对BNSF铁路公司和伯克希尔·哈撒韦能源公司2023年业绩的预测有误。但巴菲特强调,伯克希尔能够应对前所未有的金融灾难,这种能力是不会放弃的。当经济动荡发生时,伯克希尔的目标将是作为国家的资产发挥作用——就像2008—2009年那样,并帮助扑灭金融大火,而不是成为无意中或以其他方式点燃大火的众多公司之一。

关于接班人,在信中,巴菲特强调,副董事长格雷格·阿贝尔(Greg Abel)在各方面都做好了担任伯克希尔·哈撒韦公司CEO的准备。目前,阿贝尔为伯克希尔经营所有非保险业务。此外,负责保险业务的阿吉特·简(Ajit Jain)也会出现在今年伯克希尔股东大会上。

在信中,巴菲特谈到了他对连续加仓的西方石油的看法。截至2023年年底,伯克希尔拥有西方石油公司27.8%的普通股,还拥有认股权证。在过去的五年多的时间里,伯克希尔公司可以选择以固定价格大幅增加所有权。尽管巴菲特非常喜欢这家公司,但对收购或管理西方石油公司没有兴趣。他特别喜欢它在美国拥有的大量石油和天然气,以及它在碳排放倡议方面的领导地位,尽管这项技术的经济可行性尚未得到证明。这两项活动都非常符合国家的利益。

关于目前市场,巴菲特表示,虽然股票市场比早年大得多,但今天的活跃参与者既没有比他在学校时情绪更稳定,也没有比他在学校时受过更好的教育。不管出于什么原因,现在的市场表现出比他年轻时更像赌场的行为。赌场现在存在于许多家庭中,每天都在诱惑着住户。

今年的股东信,巴菲特没有依照惯例,在信的开头提供伯克希尔·哈撒韦的业绩与美股风向标标普500指数表现的对比,而是放在了最后。2023年,伯克希尔·哈撒韦每股市值的增幅为15.8%,标普500指数为增长26.3个百分点。长期来看,在1965—2023年,伯克希尔·哈撒韦每股市值的复合年增长率为19.8%,明显超过标普500指数的10.2%,而1964—2023年伯克希尔·哈撒韦的市值增长率是令人吃惊的4384748%,也就是43847倍多,而标普500指数为31223%,即超过312倍。

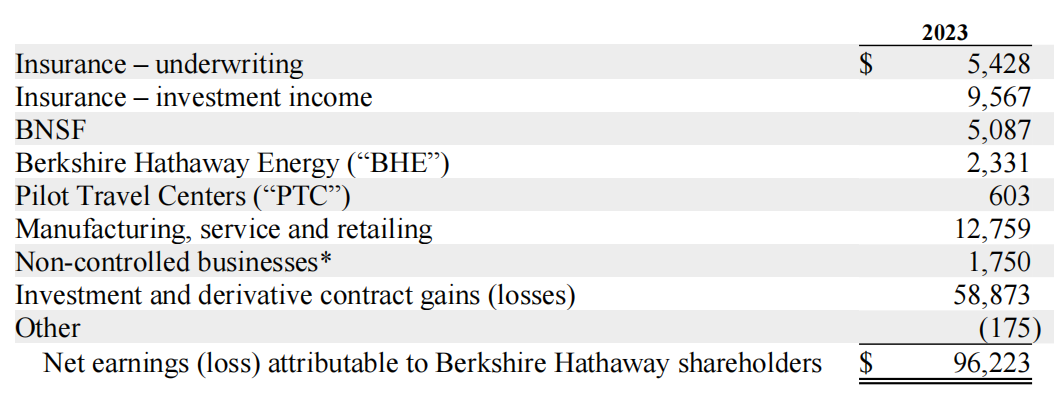

去年大赚6924亿元北京时间2月24日晚间,伯克希尔哈撒韦了2023年四季度及全年财报。数据显示,2023年伯克希尔哈撒韦Q4净利润375.74亿美元,同比增长107.8%,2023年全年净利润962.23亿美元(约合人民币6924亿元),上年同期净亏损228.19亿美元。2023年EPS(每股收益)为66412美元,上年同期-15494美元。

营业收入方面,伯克希尔哈撒韦2023年营收3644.82亿美元,上年同期3020.89亿美元。此外,伯克希尔哈撒韦第四季度现金储备升至创纪录的1676亿美元,折合人民币约1.2万亿元。

伯克希尔·哈撒韦表示,2023年使用了大约92亿美元回购股票。截至2023年末,伯克希尔·哈撒韦持有的固定收益证券投资公允价值达237.58亿美元,其中,对美债、外国债券、企业债券的投资公允价值分别为102.69亿美元,118.05亿美元,14.49亿美元。

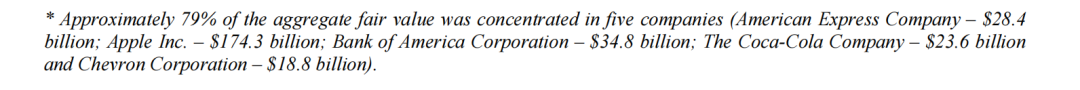

根据伯克希尔哈撒韦公布的年报,截至2023年12月31日,伯克希尔哈撒韦股权投资公允价值总额的大约79%集中于美国运通、苹果、美国银行、可口可乐和雪佛龙。

对于未来的投资方向,沃伦·巴菲特在给伯克希尔股东的年度信中提到了BNSF、西方石油以及日本五大商社。巴菲特表示,BNSF铁路公司将成为伯克希尔哈撒韦和美国的重要资产。此外将“长期”保持对日本五大商社伊藤忠商事、丸红、三菱商事、三井物产和住友商事、以及西方石油的投资。

编辑|程鹏 杜恒峰

校对|赵庆

封面图片来源:视觉中国(资料图)

时代周刊综合自第一财经、财联社、证券时报、券商中国

还没有评论,来说两句吧...