历史新高!这个板块的机会又来了?——道达对话牛博士

摘要:

本周,重磅事件频现,重磅政策频出,而A股盘面反复胶着。那么,该如何看待这些重磅政策对A股的影响?下周行情又会如何演绎?...

摘要:

本周,重磅事件频现,重磅政策频出,而A股盘面反复胶着。那么,该如何看待这些重磅政策对A股的影响?下周行情又会如何演绎?... 本周,重磅事件频现,重磅政策频出,而A股盘面反复胶着。

那么,该如何看待这些重磅政策对A股的影响?下周行情又会如何演绎?在房地产重磅政策的加持下,本周地产股表现不俗,其后续机会如何?纽约铜本周创下历史新高,是否意味着新一轮的机会来临?今天,达哥和牛博士就大家关心的问题展开讨论。

牛博士:本周,在各种重磅数据、政策的作用下,A股盘面可谓是精彩纷呈,先请达哥给我们做个复盘。后续A股行情会如何演绎,盘面又有哪些关注点,也请达哥为我们分享一下。

道达:虽然本周上证指数仅小幅下跌0.02%,但本周可谓是目不暇接的一周。

首先,在上周末社融数据的利空下,不少投资者比较担忧,因此周一开盘一度低开低走,但指数仍然表现出了超预期的韧性,在下跌至15分钟K线图上的震荡低点处受到支撑。虽然本周的数据面、消息面、政策面让人目不暇接,但本周大盘的整体走势,仍然是区间震荡。

上周末,达哥强调,社融数据利空落地后,关注点应是针对社融数据的不及预期、央行和财政方面可能会采取的动作。

从本周出台的政策看,印证了达哥的推断,尤其是针对房地产的政策,不少是超出了市场的预期的。

从走势结构看,虽然周五受到地产政策的超预期利好刺激,上证指数有较大涨幅,但目前仍未脱离15分钟K线图上的区间震荡格局。这一点,大家一定要有一个清晰的认知。

后续关注的重点,无疑是能不能顺利向上突破这个15分钟K线图的震荡区间。

如果单纯从日K线的走势结构来判断,目前的走势是对4月份盘整区间放量突破后的缩量回踩,只要在回踩时能站稳4月份的高点3100点附近,后续的走势都是值得期待的。

技术面上,当前上证指数面临的压力位,实际上在3220点附近。为什么呢?大家看下周K线图就知道了,3220点附近不仅是2021年以来的下降趋势线附近,同时也是几个重要高低点处。

至于后续能不能突破3220点附近的压力位,达哥是乐观的。但是,有个问题,我们必须意识到,这是一个大级别的压力位,在这种大级别的压力位处,走势反复的程度,可能会加剧。

这是技术面上的压力,同时也需要注意的是,在地产利好政策密集落地后,目前存在利好兑现的压力。短期而言,借着利好,上证指数可能突破15分钟K线图的震荡区间,但上方3220点附近的压力位并不远,可能不是短时间就能消化的。

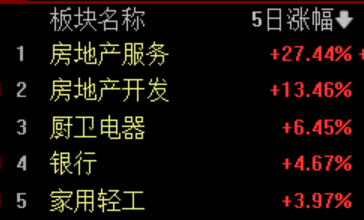

板块方面,本周表现突出的板块,一是地产产业链,主要是受到了政策的刺激,比如房地产服务板块的周涨幅高达27.44%,二是以大金融为代表的红利高股息板块。

达哥认为,红利高股息板块会是未来一段时间的主旋律。虽然风险压制因素仍在,但当前人气有所恢复,红利高股息板块仍然是场内外资金的主要配置池,也是主力部队所在的板块。

牛博士:非常感谢达哥的分析,地产政策在本周末引起了广泛的讨论。那么,地产股当前的机会如何?

道达:本周地产的利好太多,总结起来就是降首付、降贷款利率、收储房产。可以说,目前的房贷政策创历史最宽松水平,首套房的首付比创新低至15%。

本轮地产股的行情,涨幅已经不小,追高风险较大。周五地产板块出现个股涨停潮,可以说是进入了加速上涨期。走势一旦进入加速上涨期,往往意味着风险大于机会。此外,此轮地产股行情,是受政策驱动,不断上涨的股价是伴随着不断超预期的政策。

周五的重磅政策,可以说是应出尽出。如果后续没有进一步的政策刺激,那么本轮地产股的行情,也就暂时失去了一个重要的驱动力,其上涨的持续性是需要关注的。

一般来说,从重磅政策出台,再到地产成交上升,再到楼市回暖,是需要一个过程的。虽然二级市场的个股常常超前反应,但短期涨得太快,回调压力也在积聚。

牛博士:除了地产行业之外,本周另外一件重要的事情就是,纽约铜创出了历史新高。纽约铜的空头被逼空,也被传得沸沸扬扬。对于铜价的新高,你怎么看?A股市场会带来哪些机会呢?

道达:本周铜价的表现,确实是令市场沸腾。不过,相较于伦敦铜,纽约铜的表现更为强势,而市场上所传的逼空事件,也与纽约铜有关。纽约铜和伦敦铜的价差,一度达到1100美元/吨,刷新了历史纪录。要知道,这两者的正常价差,也就在正负200美元/吨之间。

那么,为何纽约铜会突然暴走呢?有两方面的原因。

一方面是纽约铜的低库存导致的,而且其可交割货源有限。当前纽约铜的库存处于历史极低水平,从去年开始,纽约铜库存一直处于历史低位,处于六年来同期最低位。

数据显示,今年纽约铜库存一度下降至2.01万短吨。同时,之前因为巴拿马运河持续干旱,整体运力较为紧张,南美精铜发运受到一定影响,短期库存难以补充。以上因素导致了纽约铜的空方,并没有足够的货源给多方交货,也就出现了逼空事件。

另一方面,全球制造业复苏和能源转型推升了对铜的需求。铜作为最重要的基本金属之一,广泛运用于电动汽车、家电、电网等领域。目前电动汽车、家电销量持续向上,美国电力系统更新需求较强,导致对铜的需求抬升。在这种背景下,基于铜价抬升的预期,铜贸易商囤货惜售,反而助推了铜价的上涨。

目前,中美的工业品库存周期,均面临主动补库阶段。在这个阶段中,大宗商品总体的表现是,需求上升、库存上升,价格也偏强运行。

铜价的上涨,是在这种大周期的背景下发生的。实际上,不仅仅是铜,大多数大宗商品,都面临着同样的刺激因素,包括前段时间价格上涨的化工品。

至于个股的表现,在库存周期的主动补库存阶段,和大宗商品涨价的背景下,这些资源股会表现出易涨难跌的特性。

从铜板块指数来看,从4月初的高点以来,整体处于调整行情之中;从调整的形态来看,整体是横盘震荡,属于强势调整的一种。这种调整结束之后,继续新高的概率较大。

目前铜板块指数运行至30日均线处,并依托30日均线缓慢向上运行。由此可见,30日均线目前是重要观察指标。如果能依托30日均线而不跌破,新高是自然而然的事。

如果跌破30日均线,那么,意味着调整的时间可能会延长。不过,在周期向上的背景下,调整至低点,意味着机会大于风险。

(张道达)

根据国家有关部门的最新规定,本手记不涉及任何操作建议,入市风险自担。

还没有评论,来说两句吧...