4月行情,三个思路助力交易——极简投研

摘要:

A股的3月行情已经过去,各大指数虽然没有了2月份的冲劲,但除了中证500指数外,其余多数指数月K线都收红。科技股几个龙...

摘要:

A股的3月行情已经过去,各大指数虽然没有了2月份的冲劲,但除了中证500指数外,其余多数指数月K线都收红。科技股几个龙... A股的3月行情已经过去,各大指数虽然没有了2月份的冲劲,但除了中证500指数外,其余多数指数月K线都收红。

科技股几个龙头进入调整窗口,高股息主线持续强势,以低空经济、有色为代表的行业主线开始接管市场。

4月份是A股的传统调整月,我们又将面临哪些变化?

4月是A股传统调整月

不可否认的是,A股受政策的影响较大,由政策窗口演变出的A股波段特性,也是显而易见的。

为什么1-2月份市场容易出行情?因为年初市场炒作政策预期,股价普遍有政策驱动力,而到了3-4月,随着重要会议的落幕,政策预期相继兑现,整体交易胜率逐步降低。

虽然今年3月份,A股主要指数的月K线收红,但行情颓势是明显的,最直接的表现就是AI主线的做多合力出现严重分歧。

虽然还有低空经济和有色板块出现赚钱效应,但从大板块行情切换到小板块行情,赢面整体是收缩的。

逻辑上来看,3月份虽然重要会议的预期兑现,但至少还有年报预期作为驱动,而在4月份年报窗口也逐步落地,很容易出现驱动真空期,上攻难度可能比3月份还大。我们从历史数据上,也能找到印证。

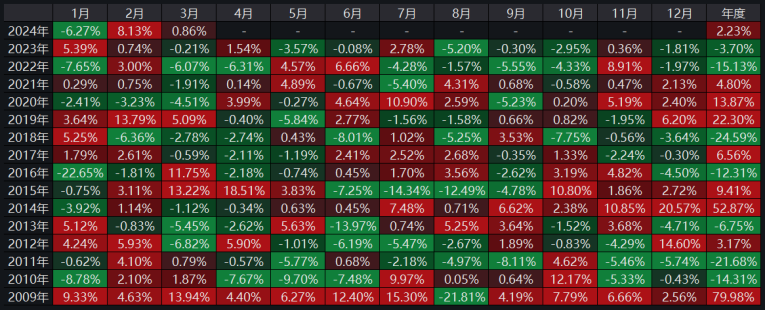

从2009年至今,上证指数的2月份胜率是最高的,3-4月份的胜率是最低的。

那么,上证指数在4月份有没有红盘的情况呢?有的,考虑3月份是红盘,4月份也要红盘的话,2009年至今,只发生在2009年和2015年的两次牛市里,感觉4月份成了今年的牛市鉴定月。

4月有哪些潜在风险?

第一个风险,当然是小作文满天飞。

从最近两年的经验来看,小作文最多的时候,多半就是市场顶部区域,逻辑上也说得通,真消息都是自己上,假消息才会骗你进场。目前,小作文基本主导了近期很多板块的异动,搞得我们每次想解释板块异动,都无从下手。

第二个风险,高股息的驱动因素正在兑现中,后续无驱动。

复盘人工智能主线,我们会发现,这个主线开始调整的时间,和英伟达GTC大会结束的时间相吻合,即3月21日。

那么,高股息主线的驱动内核,在小二看来,自然是年报窗口。一旦年报窗口兑现,行情自然没有炒分红的预期,这条主线也将大概率面临调整的局面。

我们从行业的视角来做逻辑推演,结果也是一样的。以电力行业为例,

电力行业是高股息主线的重要组成部分,年报普遍业绩较好,其中火电更是迎来困境反转,同时,考虑到一季度动力煤价格的下跌,市场依然在预期火电一季报的业绩,按照发布时间来推测,大约在4月中下旬。

考虑到随着天气转暖,二季度是电力淡季,业绩兑现叠加行业淡季,电力行业的阶段高点,大概率就在4月份。去年火电之所以能撑到5月份才迎来高点,那是因为水电的缺位和盛夏预期导致的,今年不会再有这样的局面。

具体分析,大家可以移步情绪宝文章,小二有详细推演。

应对策略

既然4月份是A股的传统调整月,我们就要做好尊重市场规律的准备,应对策略主要分三个:止盈降仓、ETF平替和低位利好。

1.止盈降仓

很多前期强势股,从量价关系来看,都进入了趋势末期,出现了顶背离的情况,我们应该做好止盈准备,而不是涨了50%后,再给自己画一个还会涨40%的大饼。

这里做个投教科普:顶背离不是卖出信号,很多情况下,顶背离出现后,股价还会继续往上涨,这个指标的出现,只是告诉我们趋势快结束了,而判定是否真正结束,依然要依靠放量跌破或者跌破重要均线来确定。例如:XXX出现顶背离,但是要等股价实质性跌破20日均线,才能触发卖出纪律。

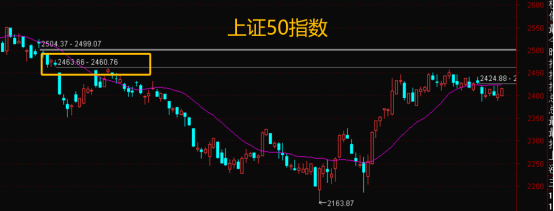

除了顶背离外,还有一些离上方缺口较近的公司,我们也可以在缺口附近做止盈。例如上证50指数,上方缺口位2463.66点,距离周五收盘价约有2%的距离,博弈价值还是有的。

2.ETF平替

ETF平替,就是把个股换成行业指数ETF,降低账户波动性。如果板块下跌,回撤可能比个股少;如果板块上涨,也不会踏空。

3.低位利好

正如我们前面说的,目前大板块行情(AI线+高股息线)正在切换到小板块行情(低空经济+有色),如果我们还想在4月份保持进攻态势的话,可以选择一些低位+利好的方向。小二这里认为航空机场方向在4月份可能会有所表现,当然,抛砖引玉,仅供参考。

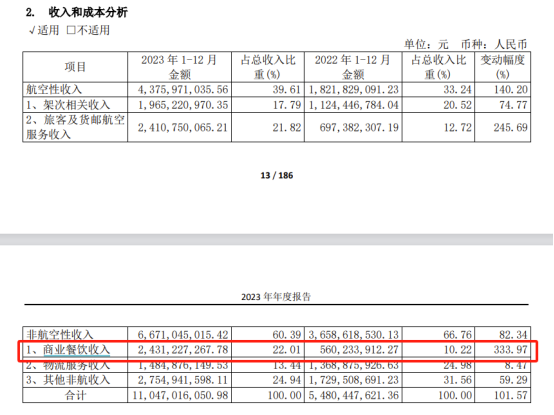

上海机场发布了2023年年报,2023年净利润同比扭亏。财报里,上海机场的一组数据引起了小二注意:

上海机场的估值弹性在于免税业务,而免税业务的核心是人流量。商业餐饮收入24.31亿元,同比增长300%以上,侧面反映出机场人流量的实质性恢复,当然,复苏有一个过程,商业餐饮收入只恢复到2019年的44.5%。

至少,我们看到了希望。航空板块的具体跟踪,小二会在情绪宝文章里面分享,希望大家多多支持。

(极简投研社)

本文内容仅供参考,不作为投资依据,据此入市,风险自担。

还没有评论,来说两句吧...