美联储放鸽,外资“逆势加仓”

摘要:

12月14日受美联储释放偏鸽信号提振,A股高开后短暂冲高,随后震荡回落。上证指数收跌0.33%报2958.99点,深证成...

摘要:

12月14日受美联储释放偏鸽信号提振,A股高开后短暂冲高,随后震荡回落。上证指数收跌0.33%报2958.99点,深证成... 12月14日受美联储释放偏鸽信号提振,A股高开后短暂冲高,随后震荡回落。上证指数收跌0.33%报2958.99点,深证成指跌0.62%报9417.97点,创业板指跌0.63%报1860.51点。

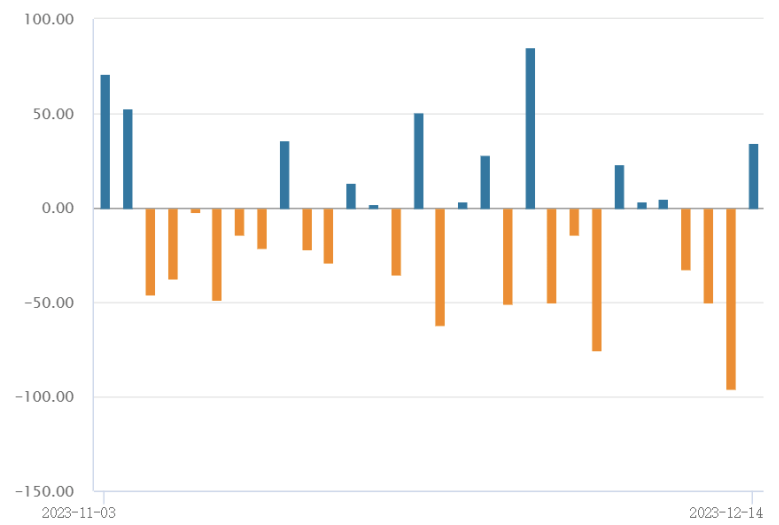

量能方面,市场缩量交易,成交额7579.5亿元;北向资金则逆势加仓,实际净买入34.63亿元,其中沪股通净买入10亿元,深股通净买入24.62亿元。盘面上,对海外流动性敏感的港股、黄金上涨较多,而受降温提振供暖需求影响,煤炭、电力等板块也涨幅居前。

数据来源:WIND

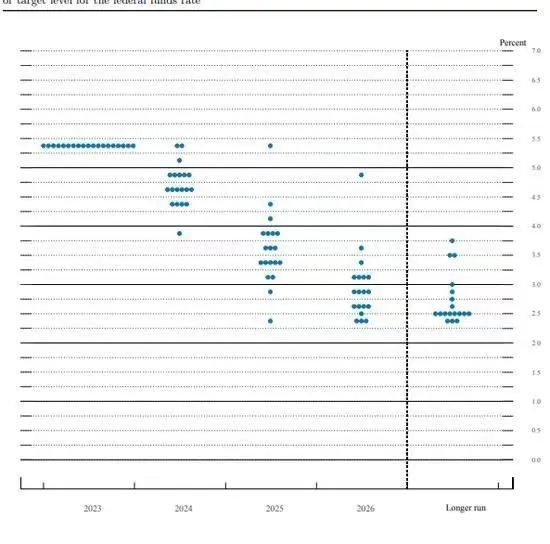

海外方面,美联储2023年12月议息会议中,FOMC全体官员一致投票保持联邦基金利率目标区间在5.25%-5.5%,这是2023年7月加息以来第四次暂停加息,符合市场预期。

整体来看,美联储点阵图和鲍威尔措辞变化均显示出转鸽的态度,一定程度超出市场预期;美十年期国债利率下降18bp至4.02%,COMEX黄金盘中涨上2050点。12月14日黄金基金ETF(518800)涨1.59%。

数据来源:WIND

联储表述来看,一方面,12月FOMC声明表述更加偏鸽,承认经济增速在放缓、通胀在回落。另一方面,鲍威尔在新闻发布会中提到FOMC不希望排除继续任何加息的选项,新增任何一词被市场解读为美联储承认利率处于(或接近)峰值,是偏鸽的态度。此外在被问及对市场对明年3月开始降息是否合理时,鲍威尔并没有直接否认,而是认为美联储将基于数据做出正确决定。

12月FOMC点阵图中位数预测显示,2024年利率中枢为4.625%(9月时为5.125%),2025年利率中枢为3.625%(9月时为3.875%),2026年利率中枢为2.875%(9月时为2.875%),长期中枢维持在2.5%。不过点阵图显示出的离散程度也较高,说明官员间分歧可能仍然较大。

后市看,美国通胀持续降温,经济数据呈现滚动式交替下滑趋势,美联储加息见顶,虽然降息时点需要等待并进一步观察经济数据,但当前美债收益率及美元指数脱离高位、对贵金属的打压力度有所减弱,对金价构成一定利好。

虽然市场当前或已部分定价美联储转向预期,可能有一定的抢跑,短期金价可能高位震荡;但后市长期看,全球经济衰退的总体趋势、全球央行加购黄金的需求上升,以及全球去美元化的趋势使得黄金有望成为新一轮定价锚,这三因素使得贵金属有望具备上行动能,可继续关注黄金基金ETF(518800),考虑逢低布局。

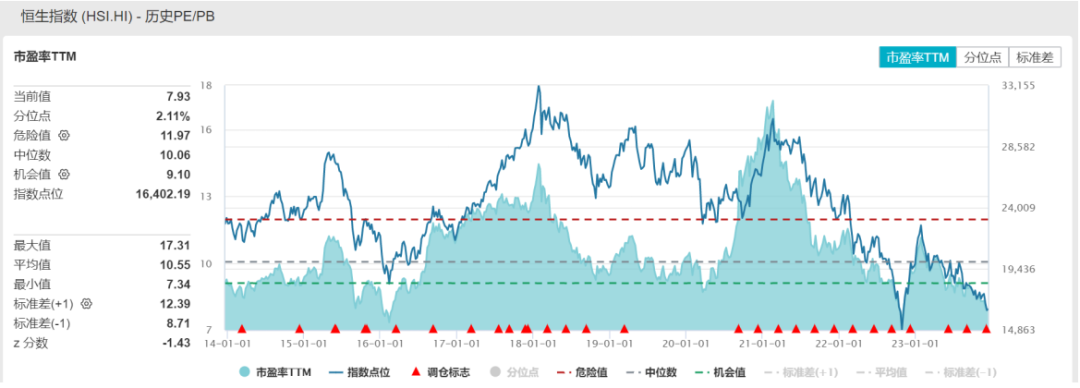

美联储降息预期升温、海外流动性趋松也对港股构成一定利好。12月14日恒生指数收涨1.07%,港股科技ETF(513020)涨1.15%,港股通50ETF(159712)涨1.02%。

港股权益资产的估值主要受分子端国内经济预期及分母端海外流动性的影响。2023年,受制于国内经济偏弱,海外美联储加息、利率高企,港股市场回调较大。截至2023/12/14,根据WIND数据,恒生指数PE估值7.93,位于近十年以来2.11%历史分位数。后市来看,分子及分母端均出现了一定的转好迹象。

分子端,虽然近期经济数据有小幅回落,但如制造业PMI等数据并未突破前期低点,整体向上趋势不变。中央经济工作会议定调积极,中期经济回暖趋势向上,并且随着政策端万亿增发国债、保障房等三大工程的逐步落地,内需有望进一步回暖,带来分子端向上的内生动能。

分母端,海外流动性拐点或将到来,若美联储明年如期开启降息周期,港股,尤其是科技类资产有望进一步触底反弹。感兴趣的小伙伴可适当关注港股科技ETF(513020)、港股通50ETF(159712),包括具有高股息+高红利优势的港股国企ETF(159519)。

数据来源:WIND

煤炭板块12月14日逆势走强,煤炭ETF(515220)上涨0.68%。

数据来源:WIND

消息面,中央气象台升级发布了寒潮橙色预警,这是最高级别的寒潮预警,也是今冬首个寒潮橙色预警。低温提振动力煤需求,终端电厂日耗逐步上升,加上近期部分产地安检趋严,供需收紧的预期对煤炭板块继续构成一定利好。

从基本面来看,煤炭供给整体依然偏紧,新建产能不足,在产产能的利用率持续高位,供给端整体缺乏弹性;需求端,北方正式进入供暖季,冬季用煤高峰期即将到来,水电出力也有所下降,供紧需旺的格局将支撑煤炭价格持续维持在较高的位置。

此外,高分红+高股息率使得煤企具备一定的投资价值。德邦证券分析指出,与过去的高盈利周期不同,本轮煤炭价格上涨后煤炭企业的资产负债率持续下降,且行业资本开支增幅远低于过去,企业在手货币资金规模稳中有升,长期需求提升叠加资产负债表修复,致使煤炭企业的远期抗风险能力增强,持续高分红基础提升。感兴趣的小伙伴可继续关注煤炭ETF(515220)。

风险提示:

投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。无论是股票ETF/LOF基金,都是属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。基金资产投资于科创板和创业板股票,会面临因投资标的、市场制度以及交易规则等差异带来的特有风险,提请投资者注意。板块/基金短期涨跌幅列示仅作为文章分析观点之辅助材料,仅供参考,不构成对基金业绩的保证。文中提及个股短期业绩仅供参考,不构成股票推荐,也不构成对基金业绩的预测和保证。以上观点仅供参考,不构成投资建议或承诺。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金有风险,投资需谨慎。

还没有评论,来说两句吧...