“虚火”还是“热辣滚烫”?各类试点机构入局个贷批转市场,第三季度成交规模激增

摘要:

自2021年1月启动单户对公不良贷款和批量个人不良贷款转让(下称批量个人业务或个贷批转)试点工作以来,个贷批转规模呈现井...

摘要:

自2021年1月启动单户对公不良贷款和批量个人不良贷款转让(下称批量个人业务或个贷批转)试点工作以来,个贷批转规模呈现井... 自2021年1月启动单户对公不良贷款和批量个人不良贷款转让(下称批量个人业务或个贷批转)试点工作以来,个贷批转规模呈现井喷态势。

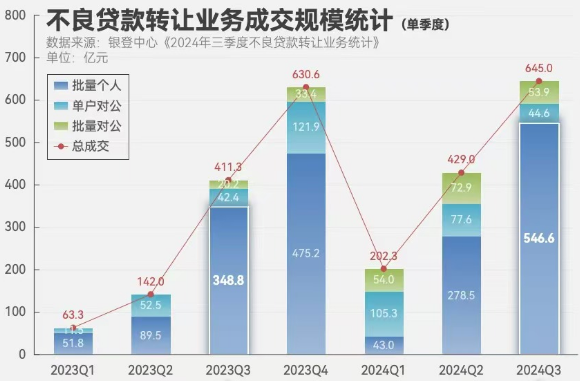

银登中心发布的《2024年三季度不良贷款转让业务统计》显示,今年第三季度不良贷款转让总额645.0亿元,相较于2023年同期的411.3亿元增长了233.7亿元。增长主要由批量个人业务成交规模的同比激增所驱动,其中信用卡透支是批量个人业务增量最大的板块。

不过,多家银行信用卡中心工作人员告诉记者,他们并未显著察觉到这股热潮的升温,甚至部分银行由于年内刚刚试水个贷批转业务,首期挂牌的业务量并不大。

对此,受访的业内人士分析,从单一机构的角度来看,转让规模的增长可能并不那么显著,但由于年内新入局的试点机构数量增加,带动了个贷批转的总规模实现了显著的扩张。

个贷批转规模激增,信用卡透支转让规模增长率达204.53%

近日,银登中心发布《2024年三季度不良贷款转让业务统计》(下称统计报告)。数据显示,今年第三季度不良贷款转让业务公告挂牌项目数为288单,较去年同期上涨54.01%;挂牌项目业务规模(未偿本息)为826.2亿元,较去年同期上涨60.83%。

根据统计报告,不良贷款转让业务包括个人不良贷款批量转让业务、单户对公不良贷款转让业务和对公不良资产批量转让业务。

不良贷款转让业务参与主体以商业银行为主,其次是消费金融公司、金融租赁公司等。其中,涉及批量个人业务的主要是商业银行与消费金融公司。两者不同之处在于,商业银行除了参与批量个人业务,还涉及单户对公不良贷款转让业务和对公不良资产批量转让业务;消费金融公司则主要参与以个人消费贷款为主的批量个人业务。

从成交项目数的统计数据来看,2024年第三季度,不良贷款转让的完成量达213单,相较于2023年同期的136单,出现了显著的增长,增量为77单。其增量的主要推动力来源于批量个人业务成交项目数的急剧增加。具体而言,相较于去年第三季度的89单,今年第三季度批量个人业务的成交项目数近乎翻番,达170单、增长81单。

成交规模的对比上,也呈现出类似增长趋势。2024年第三季度不良贷款转让总额645.0亿元,相较于2023年同期的411.3亿元,同比差异达到233.7亿元。其增长主要由批量个人业务成交规模的同比激增所驱动,具体表现为同比增长了197.8亿元,增长率达56.7%,推动了整体转让规模的扩大。

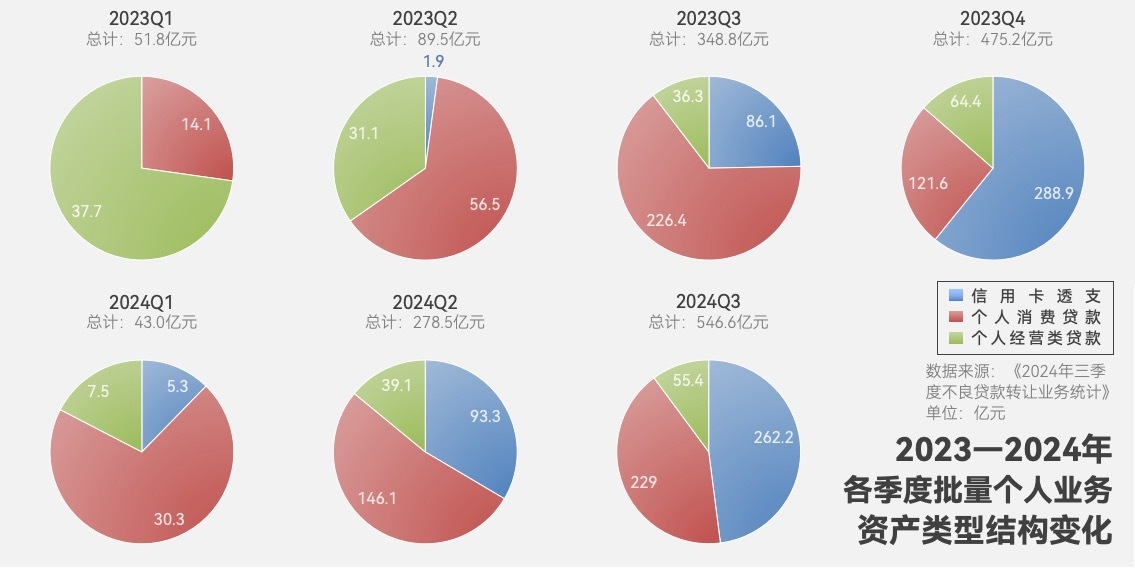

从批量个人业务的成交结构变化来看,可以看出成交规模增量的源头。在批量个人业务的三大资产类型——信用卡透支、个人消费贷款及个人经营类贷款中,尽管个人消费贷款的转让规模在绝对值上并未出现显著波动,但其占比却由64.9%下降至42%,降幅达22.9个百分点。据悉,信用卡透支的转让规模出现大幅度增长,较去年同期增加了176.1亿元,增长率更是高达204.53%。此外,信用卡透支在批量个人业务中的占比也显著提升,从24.7%增长至48%,增长了23.3个百分点。

从2023年第三季度至2024年第三季度,批量个人业务成交规模的显著增加,特别是信用卡透支转让规模的剧增——贡献了176.1亿元的增量,是导致不良贷款转让规模扩大的主要原因。

回顾去年的不良贷款转让市场,个贷批转的成交规模持续呈现季度性增长态势。从去年的资产构成比例来看,个人消费贷款与信用卡透支类贷款可能成为增长较为显著的两大板块,其中信用卡透支类贷款的增长势头更为强劲。

单一机构体感不明显,新入局的试点机构推升个贷批转总规模

不过面对信用卡透支类贷款转让量的大幅增长,多家银行信用卡中心工作人员向记者透露,他们并未显著察觉到这股热潮的升温。一家自2022年起即着手试点信用卡透支类贷款挂牌转让的股份制银行表示,与过去相较,近期转让量并未见显著波动;另一家在今年初正式启动首期信用卡透支类贷款转让项目的股份制银行也称,他们还属于新玩家,业务量尚处于起步阶段,规模尚小。

火栗网特聘高级研究顾问彭城向记者分析,目前,涉足个贷的金融机构正面临巨大的经营压力,这是个贷批转规模增加的重要原因之一;另一个原因是自个贷批转试点以来,金融机构从消化试点政策,到实际推进转让业务的落地,中间需要跨越一个较长的调整期。

他认为,尽管单一机构的转让规模增长可能并不显著,但随着参与试点机构数量的不断增加,转让总规模实现了显著扩张。此外,信用卡类贷款基于其本身的业务特点,成为批量转让的理想资产类型,而银行及其信用卡中心同样面临着经营压力,也促使转让规模进一步扩大。

一名农商行人士认同上述观点,他表示:因为很多银行2022年年底才获得不良个贷批量转让的批复,2023年这些银行还需要进行大量准备工作,包括走内部审批流程、完善内部相关制度、选择不良个贷打包等,到2024年才开始集中落地转让业务。

据悉,2022年12月30日,第二批不良贷款转让试点名单公布,试点机构在首批的6家国有控股大型银行和12家全国性股份制银行的基础上,新增了金融资产管理公司和符合条件的地方资产管理公司、金融资产投资公司。试点范围内的银行和收购机构按照自主自愿原则参与试点业务。

此前,记者也从业内了解到,尽管扩容的机构较多,但试点机构初期一般只会拿小部分资产来进行试水摸索流程、试探市场反应,等到熟悉市场后,才会进一步扩量。

个贷批转市场前十大活跃受让方机构之一的天津滨海正信资产管理有限公司(下称滨海正信)相关负责人在接受记者采访时表示:我们的感受是,今年个贷批转总量的显著增长,更多是因为新加入的试点机构数量增多。举例来说,不少机构在去年或今年上半年完成了准备和试验工作,而今年才正式提升挂牌出包量。

更多元化的资产特征逐步显现,相关服务机构将受益于个贷批转市场扩张

上述统计报告还披露,各季度全部成交的各类业务的平均折扣率及平均本金回收率。从走势来看,两者整体上是正相关的关系,即资产质量对转让价格的正向影响。值得注意的是,今年以来,在不良个贷转让规模供给增加的背景下,各季度的平均折扣率及平均本金回收率却整体走高,这表明不良个贷批转的价格并没有随着供给的增加而降低。

在彭城看来,银登中心统计的平均折扣率所映射的价格信息,尚不足以全面体现市场真实面貌。这主要归因于前期正式涉足该领域的机构数量相对有限,且众多机构仍处在适应阶段,导致当前个贷批转市场尚未形成充分的竞争格局。

因此,他认为,当前平均折扣率并非一个充分体现买卖双方深入博弈后的价格指标,它较易受到个别业务量显著较大的机构所左右。以去年二季度为例,某出包量显著的银行便拉升了当季度的平均折扣率。然而,步入今年,特别是第三季度以来,大批机构正式入局,更多元化的资产特征正逐步融入市场。

针对今年第三季度个贷批转的平均折扣率攀升的现象,上述滨海正信相关负责人表示,与去年同期相比,今年第三季度成交的资产质量有所提升,进而导致折扣率相应提高。他表示,去年部分银行纷纷抛售‘陈年旧账’,成交价格相对较低。而同等质量级别的资产,今年价格与去年相比,并未出现显著波动。

彭城认为,不良个贷的处置业务依然具备劳动密集型特征,尽管AI、大数据等前沿技术能够显著提升工作效率,但在目前,其尚不能完全替代人力,特别是在人际沟通方面。随着越来越多机构涉足个贷批转领域,市场总体规模也在逐步扩张,部分AMC(资产管理公司)可能会倾向于通过引入更多外部资源来分担人力和经营压力,并愿意向这些外部服务机构让渡一部分利润。

火栗网文章认为,个贷批转试点放开之后,律师事务所、数据机构和催收公司等相关服务商可能从中受益。

还没有评论,来说两句吧...