上半年减亏超四成,但多家同行已实现盈利 百济神州面临的“同辈压力”越来越大

摘要:

从创新药收入超越恒瑞医药算起,百济神州(688235.SH,股价145.48元,市值2002.31亿元)已经当了2年多的...

摘要:

从创新药收入超越恒瑞医药算起,百济神州(688235.SH,股价145.48元,市值2002.31亿元)已经当了2年多的... 从创新药收入超越恒瑞医药算起,百济神州(688235.SH,股价145.48元,市值2002.31亿元)已经当了2年多的中国创新药一哥,但仍未实现盈利。

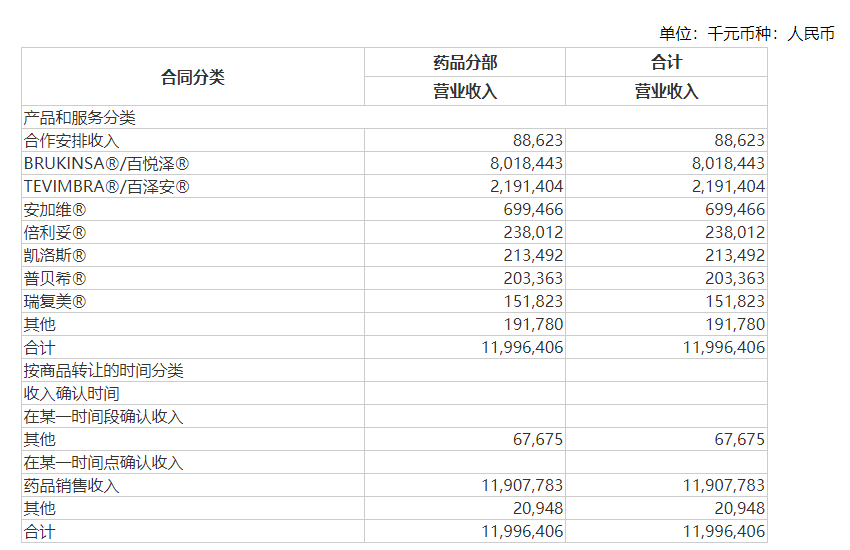

8月29日,百济神州发布2024年半年度报告,上半年实现营业收入119.96亿元,同比增长65.44%;实现归母净利润-28.77亿元,亏损同比减少44.87%,上年同期亏损52.19亿元。

由于公司还在美股、港股上市,半年报特别给出了去除非现金项目影响的经调整营业亏损和利润。在这一口径下,百济神州的营业亏损同比减少超八成,二季度营业利润达到3.45亿元,也算摸到了盈利的门槛。

不过,很多竞争对手却实实在在地扭亏了。据《时代周刊》记者不完全统计,2023年度归母净利润转正的国内创新药企业包括复宏汉霖、康方生物、和铂医药、和黄医药,其中有两家企业在今年上半年依然保持盈利。

中国创新药企业出走多年,归来终于赚钱?10年前开始创业的科学家们可能猜到了结局,但猜不中这过程。

尝到海外市场红利,也遭遇专利侵权官司

作为一家由美国经理人和华裔科学家联手打造的药企,百济神州始终是创新药产业中特殊的存在。它是全球首家实现在上交所、纳斯达克、港交所上市的生物科技企业,拥有国内首个十亿美元分子,但也是最亏本的中国创新药企业之一。截至6月30日,公司累计未弥补亏损为605.66亿元。

目前,百济神州的主要收入源于3款自研药物,按照销售额大小依次是BTK抑制剂百悦泽(泽布替尼胶囊)、PD-1抑制剂百泽安(替雷利珠单抗注射液)、PARP1和PARP2抑制剂百汇泽(帕米帕利)。

今年上半年,百济神州的半年度收入首次突破100亿元,其中百悦泽创造的收入超过80亿元,同比增长122%;百泽安实现营收近22亿元,同比增长约20%;百汇泽的销售额在半年报中隐身,上年同期营收仅2500多万元。

图片来源:财报截图

如果说百汇泽的存在感较低,与其在国内获批的适应症数量较少有关,那么,百泽安在中国获批的适应症数量是百悦泽的两倍有余,且符合纳入条件的11项适应症已全部纳入国家医保目录,为何百泽安营收和增速难以追赶百悦泽?

答案可能是国际化。根据公开资料,百悦泽在美国的价格是中国医保价的10倍左右。今年上半年,百悦泽的国内营收不到9亿元,增长幅度只有30%,但来自美国的收入接近60亿元,来自欧洲的销售额超过10亿元,同比增长率分别超过130%和230%。公司表示,美国地区超过60%的季度环比需求增长来自在慢性淋巴细胞白血病(CLL)适应症中使用的扩大。

不过,在海外市场锋芒太盛也让百悦泽惹上了官司。去年6月,跨国药企艾伯维指控百悦泽侵犯了伊布替尼(全球首款同类抗癌药)的专利,目前该专利的有效性仍悬而未决。另外,在美国仿制药企业山德士和MSN递交简略新药申请,希望销售百悦泽的仿制药后,百济神州于今年3月向两家药企提起了专利侵权诉讼。

在融资退潮时实现盈利,授权收入帮Biotech续命

过去近五年半,百济神州的研发费用支出超过500亿元,今年上半年,公司研发费用和销售费用分别为66.28亿元和41.70亿元。未来,庞大的全球临床开发管线仍是嗷嗷待哺的吞金兽。而投资者期待百济神州早日赚钱,是因为融资越来越难了。

百济神州全球临床开发管线 图片来源:公司半年报

数据显示,2023年,国内创新药领域投融资总额(剔除并购后融资总额)同比下降40.83%,已跌回至2017年的水平;2024年上半年,国内创新药投融资募集金额(剔除并购后融资总额)同比下降28.84%,IPO政策阶段性收紧让融资通道越来越窄。

与此同时,扭亏的Biotech(生物科技公司)越来越多。例如,康方生物、复宏汉霖、和铂医药宣布在2023年实现创立以来的首次年度盈利,和黄医药则在连亏6年后于2023年首度盈利。

其中,康方生物、和黄医药转亏为盈的原因有两个,一是公司收到了产品海外权益出让或产品合作的付款,二是已上市药物的销售逐渐放量。从数据看,两家公司的合作授权收入均高于自有产品销售金额,对企业盈利的贡献更大。另外,和铂医药目前还没有商业化产品,依靠与辉瑞、Cullinan Oncology和科伦博泰的授权合作赚取预付款扭亏。

广开首席产业研究院研究员刘泽凡曾表示,国内创新药出海的方式主要有三种:自主出海、借船出海(对外授权交易)和合作出海。其中,自主出海的产品放量空间最大,但海外临床试验、上市申报、商业化等诸多方面门槛较高;借船出海相对更加灵活,可以度让在研产品的海外商业化权益获得首付款;合作出海则更像战略投资模式,双方共同开发,共担成本、共享收益。

不难看出,上述3家企业的盈利都依赖借船出海。但有荣昌生物、百奥泰等公司由盈转亏在前,Biotech的盈利更像是虚假繁荣——今年上半年,康方生物、和黄医药、和铂医药的归母净利润均出现同比下滑,前两家公司重新陷入亏损。

Biotech盈利不能只靠卖产品,要抓大放小

8月30日,CIC灼识咨询董事总经理刘立鹤在接受《时代周刊》记者采访时表示,Biotech盈利模式不能单纯依赖产品销售,还是要基于自身的研发能力,探索综合权益授权和产品销售等多种模式。

这一观点建立在创新药产业高投入、长周期、高风险的特点上。去年11月,亚盛医药董事长杨大俊告诉《时代周刊》记者,产业内喜欢说两个10,一款创新药的研发平均需要花费10年时间、10亿美元,但实际上做新药最难的是第三个10,即一款创新药进入临床后,完成I期、II期、III期临床试验并成功上市的概率不到10%。

在资本市场相对繁荣时,大多数企业没有想过卖产品,但在融资紧缩时,合作授权就是不得不抓的救命稻草。在Wind展现的68家生物科技公司(18A)中,截至2023年年末,25家公司的账上现金不足10亿元,有数家公司的账上现金甚至不足亿元。如圣诺医药的现金及现金等价物仅剩2388.4万元,而这一数值在2022年末时还是1.05亿元。

不过,Biotech也不能对合作授权的收入抱有太大幻想。根据刘泽凡引用的数据,从2000年开始,美国每年创新药获批上市数量区间在20至60款,但全球药品授权交易数量由41起飙升至2023年的913起。2019年至2023年,美国获批上市药品数量占全部授权交易比重均为未超过10%,换言之,绝大多数企业拿不到合作授权的销售分成。

另外,根据并购金融服务公司SRS Acquiom数据,2023年,药品交易中里程碑款项的实现率仅为22%。而百济神州成立14年,经过从砸钱到接近盈利的长途跋涉,已经属于创新药产业中难以复制的故事。如今,市场最关心的是公司如何把剩下的研发管线进行完。

而基于目前的融资环境,刘立鹤对Biotech的建议更显务实:大而全的研发布局成本过高,公司应该合理评估自身管线的价值,抓大放小。

还没有评论,来说两句吧...