大宗才是王?埃克森美孚等传统能源股崛起,小摩称油价或在三季度“破百”,但大涨之下通胀风险正在酝酿

摘要:

在生成式人工智能的持续火爆下,以英伟达为首的科技股年初至今录得亮眼的涨幅,但很少有人注意到,在全球地缘政治不断升级、欧佩...

摘要:

在生成式人工智能的持续火爆下,以英伟达为首的科技股年初至今录得亮眼的涨幅,但很少有人注意到,在全球地缘政治不断升级、欧佩... 在生成式人工智能的持续火爆下,以英伟达为首的科技股年初至今录得亮眼的涨幅,但很少有人注意到,在全球地缘政治不断升级、欧佩克减产、美国3月超预期非农下挫降息预期等多重因素的作用下,标普500能源板块(年初至今累涨17.08%)的表现已经超过科技板块(年初至今累涨11.36%)。

从预期市盈率来看,能源板块的估值甚至已升至自2022年3月美联储开始加息以来的新高。

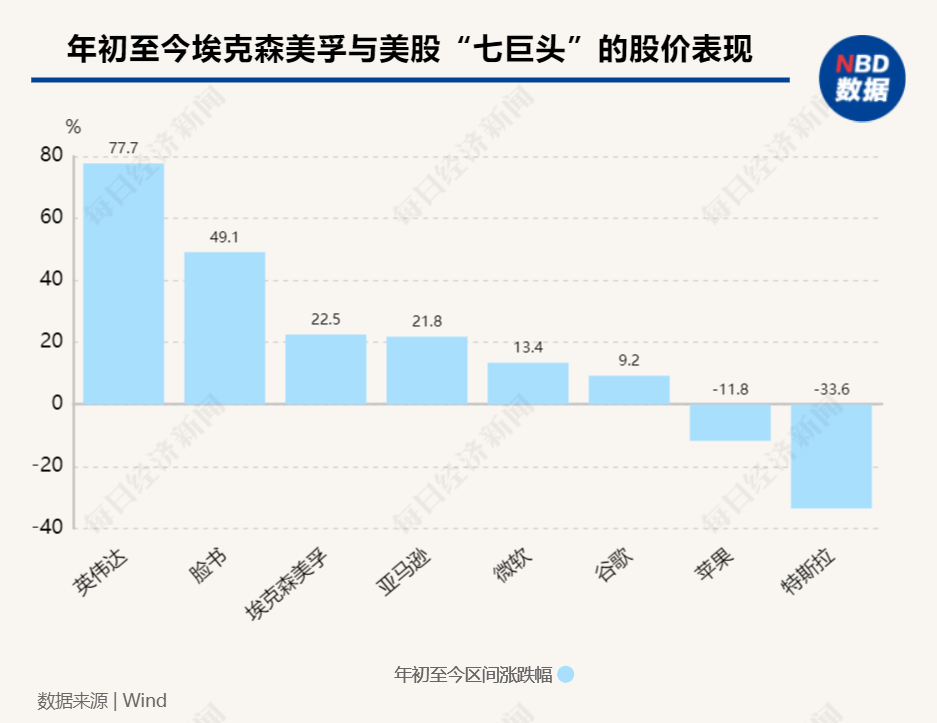

作为仅次于沙特阿美的全球第二大石油股、标普500能源板块最大成分股,埃克森美孚于4月5日盘中创下122.14美元/股的历史新高。今年以来,埃克森美孚股价已累计上涨超过22%,这样的区间涨幅即使与美股所谓的七巨头相比也毫不逊色,仅次于英伟达和Meta。

谈及原油的飙涨,光大期货能化总监钟美燕在接受《时代周刊》记者采访时指出,背后的驱动因素主要有两点:一是中东地区地缘政治紧张局势加剧了供应端的脆弱性;二是海外经济的强韧性以及国内需求存在共振。不过,一旦巴以冲突阶段性缓解,原油的地缘溢价属性将有所减退。

她同时表示,接下来,由于全年美联储降息的时间节点或不断后移,而降息次数或远低于市场预期,油价整体需关注95美元/桶的前高压力是否能有效突破。

埃克森美孚崛起,超越美股七巨头中的五巨头

油气价格虽然很难预测,但往往与全球经济同步。不过,周期性并不是唯一因素,因为供求关系、地缘政治冲突和欧佩克等大型贸易集团都会影响能源价格。

上周,布油时隔5个月来首次突破90美元/桶的关口。今年以来,美油和布油价格已经分别飙升22%和18%,目前均接近90美元/桶。

随着能源价格从近期的低点回升,埃克森美孚等传统能源公司的股价也在一步步走高。

3月,埃克森美孚录得超11%的涨幅。进入4月,股价涨势延续,上周累涨4.68%。4月5日,该公司更是在盘中创下122.14美元/股的历史新高。Wind数据显示,今年以来,埃克森美孚股价已累计上涨超过22%,这样的区间涨幅即使与美股所谓的七巨头相比也毫不逊色,仅次于英伟达和Meta,超越了亚马逊、微软、谷歌、苹果和特斯拉。

图片来源:每经制图

与此同时,包括瓦莱罗能源、马拉松能源以及油服巨头贝克休斯在内的油气股年初至今也均录得了不错的涨幅。

标普500能源板块个股年初至今的累计涨跌幅 图片来源:Wind

谈及原油价格的加速上涨,光大期货能化总监钟美燕在接受《时代周刊》记者采访时指出,近期布油率先突破90美元整数关口,背后的驱动因素主要有两点。

她进一步对记者解释道,其一是中东地区地缘政治紧张局势加剧了供应端的脆弱性。近期俄罗斯与乌克兰互相袭击能源设施,以色列袭击伊朗驻叙利亚大使馆,伊朗方面则誓言进行报复。这些地缘政治事件正在对原油供应产生影响,当前来看,中东局势的多点散发风险可能令原油的供应端更加脆弱。

其二是海外经济的强韧性以及国内需求存在共振。近期,美国、中国以及制造业采购经理指数PMI的超预期表现,显示出制造业周期的反转迹象,而欧洲的新预测数据也表现稳健。美国周度原油产量引申需求量为1926万桶/日(注:原油引伸需求是指包含美国国内及出口到其他国家产品的需求之和),仍处于历史同期较高水平,汽油需求表现强劲,裂解价差延续高位运行。从中国需求来看,原料进口保持高增速,产品端虽然呈现一定分化,但小长假对于消费需求的支撑仍有显著改善。而随着基金对能源持仓的边际增加,市场再度计价再通胀预期,资产的配置意愿度进一步增强。

不仅如此,油价上涨的前景还有望得到进一步支撑。3月初,多个欧佩克和非欧佩克产油国决定把今年一季度日均220万桶的自愿减产措施延长至6月底,以维护国际石油市场的稳定与平衡。

瑞银分析师Giovanni Staunovo表示:如果这些补偿性减产得到落实,俄罗斯将出口减产改为原油减产,那么‘欧佩克+’第二季度的产量应该会呈下降趋势,而这恰逢需求季节性回升的时期。

美国投行Truist分析师预测,由于地缘政治风险、欧佩克减产和经济增长强劲,今年油价将保持在80美元以上。摩根大通则更为激进,该行预计随着供应紧张情况加剧,到今年8月或9月份油价可能回升至100美元/桶。油价远高于90美元可能引起全球需求减少,进而导致价格下跌。但目前几乎还没有出现这种情况的迹象。

分析师纷纷调高目标价

除了国际层面的有利因素,埃克森美孚自身也有一些利好消息。

3月15日,埃克森美孚宣布在圭亚那海岸Stabroek区块水下近一英里的蓝鳍油田发现了一块新油田。

3月7日,该公司还宣布已就收购先锋自然资源向美国联邦贸易委员会(FTC)提交了第二阶段审查所需的文件,并计划在今年二季度某个时候完成对标的公司的收购。收购先锋自然资源让埃克森美孚可以在二叠纪地区占据更大的市场份额。 埃克森美孚希望在2027年底之前将其在二叠纪的日产量提高到200万桶油当量,其认为可以从这笔收购中获得约20亿美元的协同效应,主要来自于资源回收率的提高以及钻井和完井成本效率的提高。

得益于乐观的前景,覆盖该股的分析师纷纷上调了埃克森美孚的目标价。例如,Truist分析师根据估值将其目标价从此前的140美元上调了4%至146美元;晨星分析师Allen Good则将埃克森美孚的目标价从123美元上调了8%至133美元。

图片来源:谷歌

Allen Good在研报中写道,虽然许多同行正在将投资转向可再生能源,以实现长期的碳强度降低目标,但埃克森美孚仍致力于石油和天然气。这并不是说埃克森美孚完全抵制行业变革,公司回应了让更多外部声音进入董事会的呼吁,并且在宣布减排目标的同时还在投资低碳技术。虽然这种策略不太可能赢得注重环保的投资者的赞誉,但我们认为它更有可能取得更大的成功,而且风险可能更小。

《时代周刊》记者注意到,过去几年来,随着地缘政治紧张局势的加剧,股神巴菲特一直在买入各种石油和天然气股票,尤其是西方石油,其中部分原因是油气行业的大多数蓝筹股都能很好地对冲全球地缘政治冲突的爆发。此外,与很多其他行业相比,传统能源股的估值往往较低,但股息却较高,投资者可以从这些对冲类股票中获得不错的收益。

油价大涨之下风险犹存

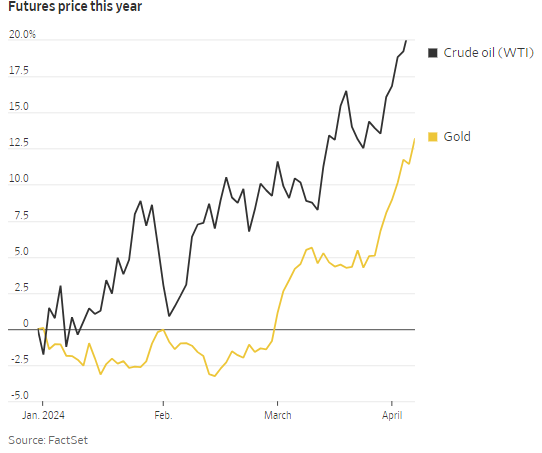

《华尔街日报》报道中称,与近期连续创历史新高的黄金一样,石油也处于不同寻常的地位,该资产受益于两个主题,即经济增长和地缘政治冲突升级。

今年以来,原油和黄金涨势喜人 图片来源:华尔街日报

去年10月份,在美联储官员长期高息的预期下,10年期美债收益率破5,市场开始愈发担心高企的利率将阻碍经济增长。然而在美联储主席鲍威尔等官员的鸽派讲话下,美债收益率大幅走低,美股短时间内大涨。到今年1月初,市场已经对美联储年内降息六次进行了定价。

而近期,包括非农在内的各项经济数据显示,美国的经济增长显然比预期强劲,市场也不再担心高企的利率会对经济增长造成影响,反而是降息次数越少证明经济前景越好,认为这是美国经济韧性足够强的标志。在这样的背景下,经济中的需求开始广泛增加,对石油的需求也随之上涨。

钟美燕对记者表示,从油价的大涨来看,可验证的是通胀预期先行,而供需紧平衡的结构将支撑油价进一步冲高。不过与其他资产有所不同的是,地缘局势的演变路径具有不确定性,一旦巴以冲突阶段性缓解,原油的地缘溢价属性将有所减退。

她同时指出,另一方面,随着原油等原料价格的上升,成本是否能有效向下游传导将考验真实需求的成色。从国内方面来看,需要关注油价冲高后对下游需求的抑制情况,整体将会制约油价的进一步上行的空间。国际上,通胀预期仍在,而能源的价格将面临多重影响,全年美联储降息的时间节点或不断后移,而降息次数或远低于市场预期。油价整体需关注95美元/桶的前高压力是否能有效突破。

除了黄金和原油外,其他的大宗商品虽然涨幅相对较少,但近期也吸引了不少资金,在最新的标普采购经理人调查中,受访的制造商都称3月份投入成本出现大幅上升,并以一年来最快的速度涨价。在这样的情况下,投资者后续或将面临的风险是,对通胀敏感的石油、汽油、铜和黄金价格的上涨是经济增长将导致第二波通胀的信号,导致投资者重新开始担心物价再次上涨。

图片来源:英为财情

这样的预期风险也体现在长期利率上——上周,10年期美债收益率大幅上涨,周二(4月2日)曾一度触及4.4%,部分原因是受到强劲制造业PMI数据的影响。周五(4月5日),在远超预期的3月非农数据发布后,10年期美债收益率仍接近4.4%,但已经远低于去年10月份5%的峰值。

免责声明:本文内容与数据仅供参考,不构成投资建议,使用前请核实。据此操作,风险自担。

还没有评论,来说两句吧...