大盘放量,光伏领涨

摘要:

12月21日A股三大指数集体低开,沪指短暂失守2900点,随后市场反弹翻红,午后进一步走高,深证成指、创业板指均涨超1%...

摘要:

12月21日A股三大指数集体低开,沪指短暂失守2900点,随后市场反弹翻红,午后进一步走高,深证成指、创业板指均涨超1%... 12月21日A股三大指数集体低开,沪指短暂失守2900点,随后市场反弹翻红,午后进一步走高,深证成指、创业板指均涨超1%;其中上证指数放量收涨0.57%报2918.71点,深证成指涨1.08%报9257.09点,创业板指涨1.65%报1832.62点。

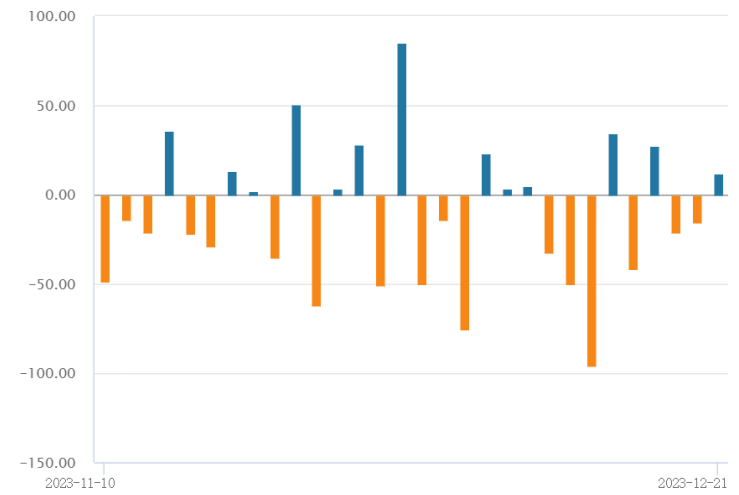

量能方面,12月21日市场成交额回暖,两市放量成交7552.1亿元,北向资金实际净买入12.03亿元。盘面上,光伏产业链迎来久违大涨,消费相关的纺织、食品饮料、零售等也有所上行,短剧游戏概念反复活跃。

数据来源:WIND

12月21日新能源板全线上涨,光伏50ETF涨3.18%,机械ETF、碳中和50ETF、新能源车ETF均涨超2%。

数据来源:WIND

从市场表现来看,光伏50ETF(159864)近一个月多次探底,行业出现明显超跌趋势,而本周前3个交易日上证综指连续创出新低,但是光伏50ETF却并未连续创出新低,先于市场表现出了阶段性超跌企稳的迹象。随着12月21日不破不立,短暂失守2900点激发了市场的做多热情,超跌的光伏也迎来了更为迅猛的反弹。

从基本面来看,11月国内年底装机抢装如期来临,光伏出口数据环比上升。国盛电新指出目前多晶硅料连续两周止跌,主产业链四个环节价格均处于成本考验阶段,硅料价格的短期企稳或为光伏产业链价格筑底。随着开工率年底前的逐步调降,硅片/电池/组件价格或将进入底部区间。

此外,海外目前加息预期缓和,降息讨论热度上升。国盛电新指出,展望明年,在货币宽松、财政发力、经济修复的大背景下,国内外利率政策有望转好,降息预期有望成为明年全球光伏需求向上突破及资金情绪扭转的核心催化。经过较为充分调整之后的光伏50ETF(159864)值得关注。

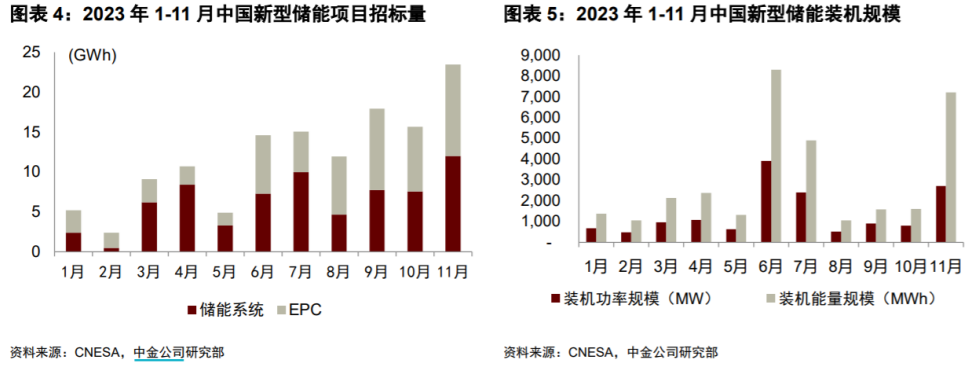

新能源的另一个方向是储能。储能方面,基本面上看,全球碳中和背景下,新能源电力占比的提升持续推动储能需求,包括锂电储能及长时储能,支持政策持续出台,多种技术路线并举,行业依然有望迎来快速发展。今年我国储能项目招标持续增长,项目储备较为丰富,一定程度上使得明年的储能装机量有所支撑。

后市来看,制约储能行业的不利因素主要在于,一方面,大储(发电侧和电网侧储能)、工商储需求高增但经济性较弱;另一方面,户储经济性较好但库存较高。大储经济性方面,随着今年下半年《关于促进新型储能并网和调度运用的通知(征求意见稿)》等政策频出台,推进以市场化方式促进新型储能调用,储能运营经济性有望边际性改善。户储去库存方面,相应渠道商已经经历2023年的去库存,库存水平有一定回落,但完全去库可能依然需要等待。

整体看,碳中和政策下,新能源对旧能源的替代是长期趋势,支撑储能长期需求,制约储能行业的不利因素也有一定程度缓解。此外,美联储近期放鸽声,若明年如市场预期开启降息,对光储相关项目投资也构成一定利好。持续调整之后,可继续关注碳中和50ETF(159861),以及涉及相关零部件制造的机械ETF(516960),可考虑逢低布局;但是需要警惕去库存过程中可能带来的调整风险。

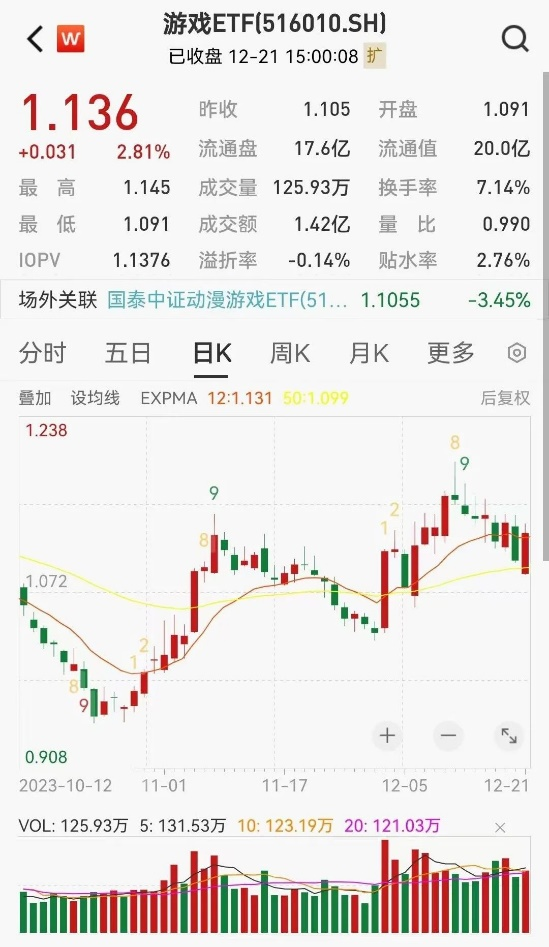

传媒板块12月21日再度上涨,游戏ETF(516010)涨2.81%。

数据来源:WIND

基本面上看,游戏板块受到版号发放常态化+本土游戏出海+AIGC驱动降本创新多重利好。版号发放常态化后,国内游戏市场持续扩容。

近期,中国游戏产业年会发布《2023年中国游戏产业报告》。该报告指出,2023年,国内游戏市场实际销售收入3029.64亿元,同比增长13.95%,首次突破3000亿关口。用户规模6.68亿人,同比增长0.61%。2023年,我国自主研发游戏国内市场实销收入2563.75亿元,同比增长15.29%。

展望未来,2024年各大公司均有重点产品储备,随着新游的陆续上线,玩家的消费意愿有望进一步释放。国内游戏政策端和供给端有望加速恢复,产品周期和行业景气度有望持续提升,此外新内容的创新与供给也有望进一步提高游戏行业价值。

长期看,AIGC带来降本创新,技术投入应用后有望开启长景气空间,且AI技术的不断突破可能加速这个过程。大模型的推出,有望进一步简化剧情设计、背景音效、角色配音、场景搭建等工作量。或能有效辅助制作流程、降低制作门槛,从而实现降本增效,打破游戏高质量-低成本-短时间的不可能三角。创新角度,多模态大模型有望使得NPC进一步智能化,带来更好的(对话或游戏对抗等)游戏体验。

游戏板块高位回调之后,或具备一定的配置价值,感兴趣的投资者可以关注游戏ETF(516010),但可能要警惕预期交易带来的波动风险。

还没有评论,来说两句吧...