红利概念股密集创新高,指数今年再涨超10%!高股息策略还要火多久?

摘要:

2023年四季度以来,A股市场在大幅回撤之后迎来震荡筑底行情。进入2024年,沪指一度跌至2600点附近,直到春节临近前...

摘要:

2023年四季度以来,A股市场在大幅回撤之后迎来震荡筑底行情。进入2024年,沪指一度跌至2600点附近,直到春节临近前... 2023年四季度以来,A股市场在大幅回撤之后迎来震荡筑底行情。进入2024年,沪指一度跌至2600点附近,直到春节临近前夕,市场终于止跌反弹。

而在这一过程中,红利概念股突出重围一枝独秀,成为市场少有的避风港。2023年,中证红利指数表现出良好的防御能力,逆势上涨0.89%,跑赢一众主流宽基指数。2024年以来,中证红利指数更是一路向上。

当下,中国石油、农业银行、中国神华、长江电力等重要红利概念股不断创出新高。此时,投资者面临的困惑也随之而来,这些大块头已有不小涨幅,那么短期看,高股息策略是否还将继续有效?看得更长远一些,高股息策略究竟还能活跃多久?

【市场聚焦】

高股息概念股、红利ETF成A股最大亮点?

2024年1月末2月初,A股市场不断调整,沪指先后跌破2800点、2700点两大整数关口。而此时,有一类股票的名称,却多次在一些股票投资交流群中出现:高速公路高股息中国神华煤炭银行中海油红利……

这些股票代表了一个重要的投资方向,即红利概念股,或者说高股息策略。在彼时的市场背景下,也只有这类股票成为资金的避风港。

上述股票投资群中的L先生,是一位资深投资人士,年初以来一直积极布局红利概念股。他告诉《时代周刊》记者,中国股市的投资风格正在发生历史性的变化,这个变化就是从偏好成长到偏好价值;从关注相对价值到关注绝对价值;从关注公司未来的成长到关注股票现在的分红回报。

L先生补充道,尽管最近高股息股的热度比较高,短线看存在波动风险;但从长期看,市场风格的转变可能刚刚开始加速。这种转变使得部分股票有下跌风险。资金向少数有绝对价值,有分红回报的股票聚集。这次转变的影响会十分深远,不是说资金以后只投高股息股,即使对于成长股,市场也更加挑剔——伪成长股、短暂成长股,击鼓传花的游戏越来越难了。只有具有核心竞争力、可持续增长、目前估值合理、将来能回报投资者的成长股,才会受到资金青睐。

L先生的话,是2月初市场最低迷时说的。现在回过头来看,当时看似涨得很高的红利概念股,现在依然在不断创新高。

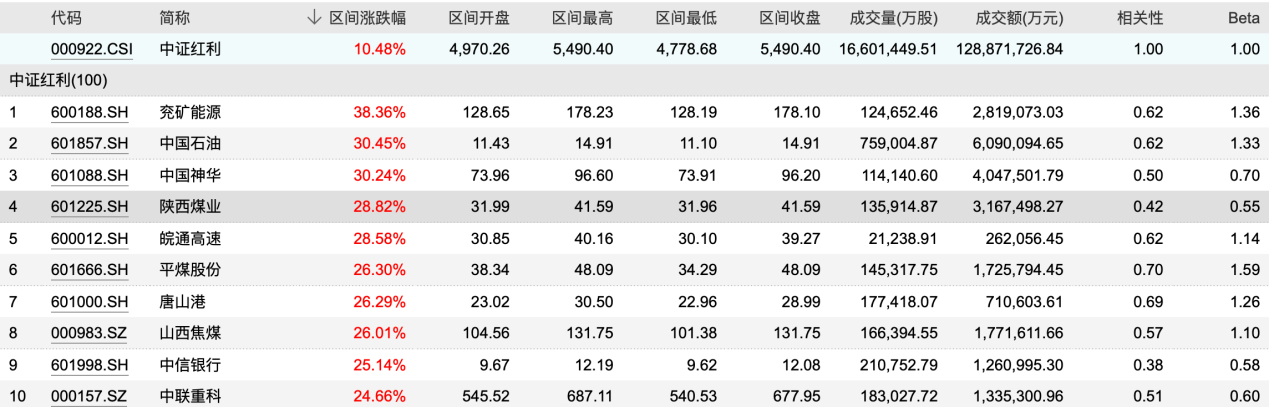

上图是中证红利指数以及中证红利指数成分股今年初以来的表现。截至2月22日,中证红利指数今年累计涨幅超过10%,而沪深300指数今年涨幅只有1.4%,上证指数年内涨幅刚刚翻红,其他主要指数目前还处于下跌状态。

再看红利指数主要成分股的表现,兖矿能源、中国石油、中国神华等涨幅超30%;陕西煤业、皖通高速、中信银行等,年内涨幅也都超过20%;农业银行,去年逆势大涨35%之后,今年又涨了超过17%,不断创出上市以来的新高。

个股表现如此强劲,布局红利概念股的基金同样表现出色。

就主动权益产品而言,以万家基金黄海管理的几只产品为例,去年的业绩多为20%+,在混合型产品中排名前列;今年以来,万家宏观择时继续取得了超过10%的收益。

黄海擅长布局高股息品种,回顾多年来其产品的布局,几乎没有任何变化,始终保持对煤炭股的高比例配置。黄海在去年基金四季报中坦言:本基金仍保持较高的仓位,一方面坚守高分红、高现金流、低估值和低负债的红利资产,努力优化组合的风险收益比;同时随着优质的消费、金融和科技股股价的深度调整,其长期投资的价值也凸显出来,我们以审慎的态度稳步增仓,组合的集中度有所分散。

除了黄海之外,今年表现出色的基金还有永赢基金旗下的永赢股息优选,该产品重仓电力股。德邦周期精选,重仓煤炭和石油。浙商汇金转型升级,布局银行、交运、白电、石油等,均为高股息品种。

再看今年以来ETF的表现情况,年内涨幅排名前二十的清一色为高股息策略品种,比如煤炭ETF、央企红利ETF、银行ETF、红利低波ETF等。其中,华泰柏瑞红利低波ETF今年以来份额增加了超过34亿份,吸金效果明显。

春节长假过后,市场再次发生变化,沪指重新向3000点进发,红利概念股也在新高不断。此时,摆在投资者面前的困扰又来了:究竟是顺应趋势,拥抱红利概念股?还是死守跌入谷底的成长股,等待市场的反转?

L先生说:从投资的角度说,现在究竟是否是追高红利股的好时机,确实很难下判断。如果按照我自己的节奏,红利概念股一旦出现阴线,或者盘中的调整,就可以适当介入。另外,红利ETF的定投,也是不错的选择。但不管如何,投资思路的转变势在必行。

【核心逻辑】

高股息策略为何再次受宠?

1月下旬,任泽平发文表示,目前高股息受热捧的逻辑是其他资产回报不及预期,凸显高股息资产性价比足够高,本质上是另类预防式储蓄的体现。一方面,资本市场回报预期较弱,微观主体倾向抱团安全系数更高、收益更加稳定的资产。另一方面,高股息资产估值较低、分红较高,相比于银行存款、理财或债券回报更高,相比于其他权益类资产风险更低,契合投资者追求稳定预期的需求,因此成为另类预防式储蓄。

而资金抱团高股息,本质是预防式储蓄现象在资本市场的映射。

说得再简单一些,就是存款利率下行,同时资本市场风险偏好下降的背景下,高股息标的作为防御性资产,以其抗波动、高分红、稳价值的类债效应,受到市场资金青睐。

实际上,对于高股息策略的核心逻辑,业内还有更为浅显易懂的思考。

股票资产,大概分为成长风格和价值风格,而这两者之间并没有本质的区别。不论是成长股还是价值股,龙头企业真正的价值在于其源源不断创造现金流的能力。对于创造了大量现金流的龙头企业,对其管理层的资本配置能力有了更高要求。企业创造的现金流,要么用于资本再投入,要么用于分红、回购提升股东价值。

当经济处于中高速增长阶段(过去30年),投资机会很多,相对容易维持高增速和较高的ROE。

但是,当进入增速放缓阶段,盲目的资本开支反而不利于提升股东价值。而此时,通过分红和回购来提升股东价值是不错的选择。

正是在这样的环境因素下,股票分红也是企业创造现金流最直接的体现。

【垄断优势】

高股息行情的本质是什么?

2月6日,A股市场终于迎来筑底反弹,在春节来临前迎来一波三连阳走势。随后,经历史上最长春节假期,A股再接再厉,沪指实现一波7连阳行情,直逼3000点整数关,同时也抹平了2024年以来的跌幅。

指数涨回来了,但投资者账户的损失抹平了吗?显然,对于很多人来说,并没有实现这一点。真正能够在2024年持续盈利的,还是红利概念股,即便是大盘强劲反弹,高股息策略依旧是最有效的。

那么,高股息行情的本质又是什么呢?

方正证券分析师曹柳龙表示,部分投资者担心高股息行情的持续性。高股息股票的估值扩张会稀释其股息率,涨幅过大反而使公司失去高股息的属性。但实际上,高股息只是表象,其背后站着的是稀缺资产的垄断优势,能够抵御经济下行压力。

这段话如何去理解?

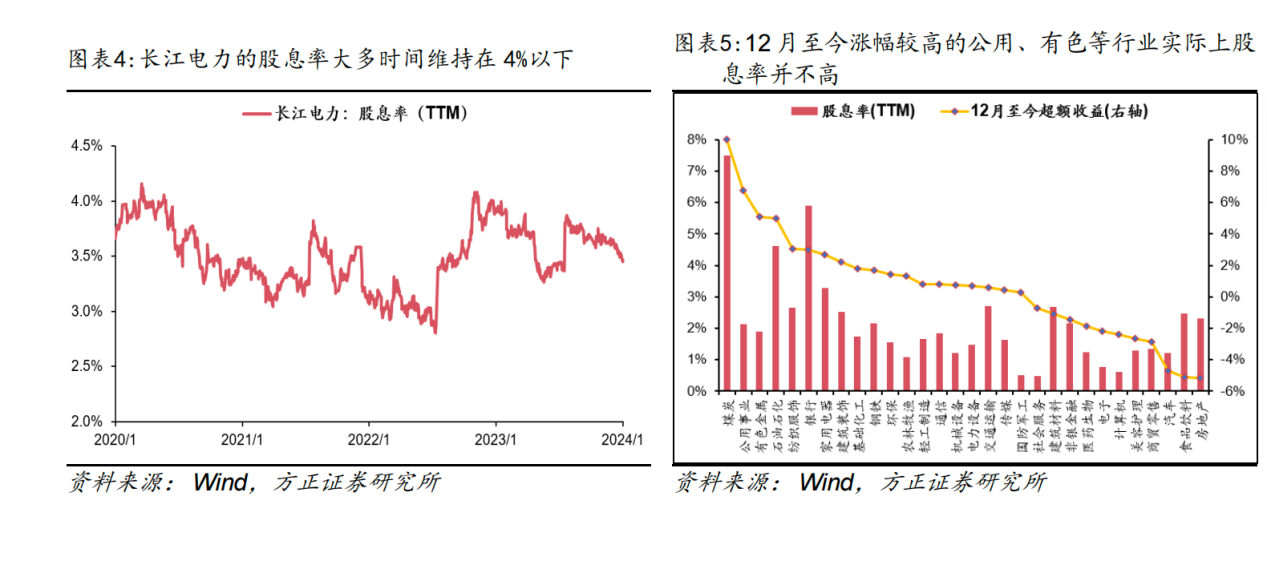

举一个直观的例子:尽管长江电力的股息率大多时间都保持在4%以下,但仍是最典型的优质高股息标的之一,并且能够获得长期超额收益。这说明投资者重视的并不是股息率的绝对值水平,而是能够中长期维持高股息的垄断优势能力。

落地到行业上,去年12月以来,多数行业的超额收益并未和股息率水平明确挂钩,比如公用事业和有色金属等行业的股息率并不高,但这些行业属于垄断优势的稀缺资产,所以也能获得显著的超额收益;反过来,虽然食品饮料和地产的股息率也并不低,但不属于垄断优势的稀缺资产,涨幅排名也靠后。

曹柳龙的上述观点,也解释了为何当下能够新高不断的,基本集中在垄断优势明显的行业和公司。比如,以中国神华、兖矿能源为代表的煤炭股,以长江电力为代表的电力股,以农业银行为代表的银行股,以山东高速、唐山港为代表的交通运输股。

【中期展望】

高股息行情还能持续吗?

每当投资者都看到一类市场机会出现时,总害怕买在高点,然后又被市场割了韭菜。而现在,当越来越多的资金关注到红利概念股的价值时,是否又会重蹈覆辙?这是很多人最关心的问题。

资深投资人士L先生告诉每经记者,虽然现在很多红利概念股都处于阶段高位,不少股票甚至在创历史新高,但这里所谓的高,只是视觉层面让大家感觉到的高。而高股息行情真正能否延续,还要看这些股票整体估值水平是否处于偏高的位置。

中证红利指数(以下简称红利指数),是高股息资产的代表性指数,该指数以沪深A股中现金股息率高、分红比较稳定、具有一定规模及流动性的100只股票为成分股,采用股息率作为权重分布,以反映A股市场高红利股票的整体表现。

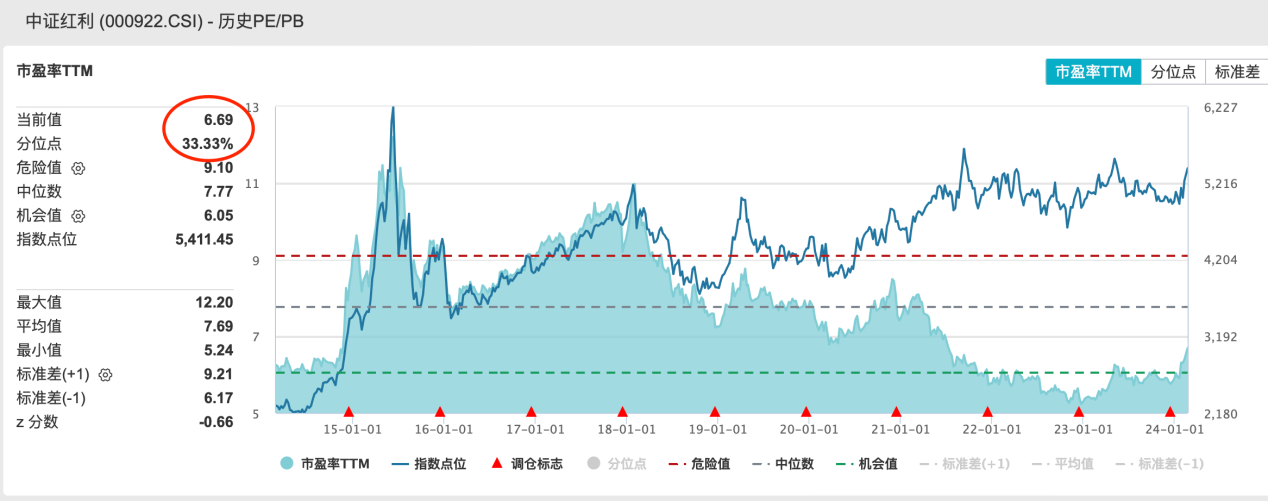

据Wind统计,截至2月21日,红利指数的市盈率TTM为6.69。从近10年来看,该指标分位点为33.33%,处于相对偏低的水平。而在去年末,红利指数市盈率TTM仅为5.88。

如果时间拉得更长,从红利指数上市以来(2005年上市),目前市盈率TTM所处位置更低,分位点仅为22.42%。历史上,红利指数估值最高时出现在2009年,当时市盈率TTM达到80倍。此外,2014年—2015年的行情中,红利指数市盈率TTM最高一度达到12.2倍。

除了红利指数目前估值水平依旧处于偏低位置外,高股息行情能否进一步延续下去,还取决于宏观经济形势的变化。

中信建投证券首席策略官陈果指出,今年以来,越来越多的投资者开始关注高股息策略的后续机会。当前宏观经济和A股市场的背景与去年已经明显不同,在短期避险的战术机会之外,经济增速降档、长期利率下行的环境下,高股息策略正在展现出长期配置的战略价值。

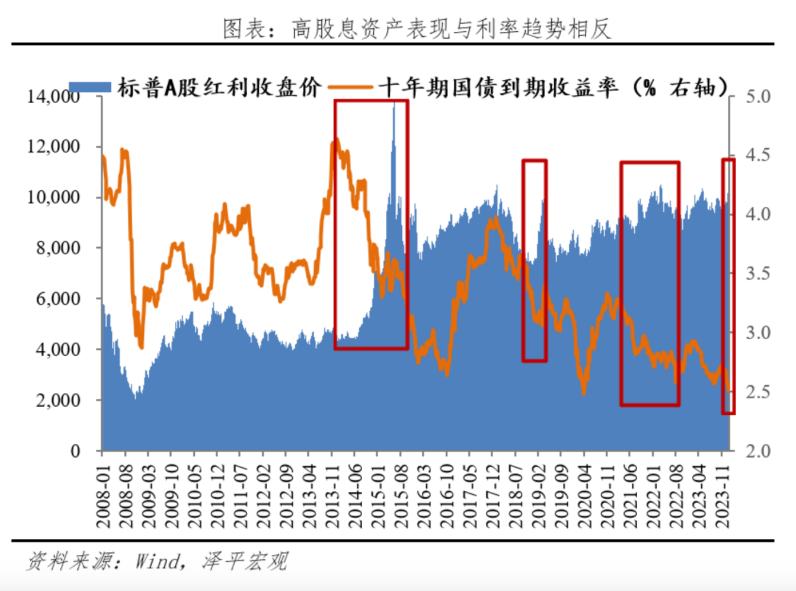

任泽平则指出,从历史来看,高股息资产往往在市场调整期产生超额收益。以红利指数为例,2014年上半年、2018年上半年、2021年上半年、2023年等弱市中,红利指数明显优于大盘,体现出高股息资产的风险抵御性。不过,高股息在牛市跑赢大盘的案例较少,只有2015年上半年、2017年下半年。

复盘2009年以来高股息持续期,平均每次高股息策略占优持续2—7个月,大多不超过4个月。但2021年和2023年两轮中,连续期明显增长。若不考虑单月内短暂转落后大盘的情况下,最近两轮高股息策略优于大盘超12个月以上。

总结一下,当整个市场出现大级别牛市时,红利指数一般难以跑赢大盘获得超额收益。不过,一旦遇到弱市,高股息行情的时间跨度会相对延长。如果A股市场重新回到牛市格局,市场风格重新回到偏向成长股,那么红利概念股难以获得超额收益。而当下,A股市场重回大级别牛市的预期较低,行情仍处于震荡筑底阶段,因此高股息行情仍有望获得延续,高股息策略依然是当下重要的投资策略。

【如何布局】

布局高股息资产股票还是基金?

2月23日,时隔46个交易日之后,上证指数盘中再次收复3000点整数关。而从2月5日的低点2635点反弹到3000点,只用了9个交易日,指数涨幅却达到13.85%,这当中,高股息资产贡献了不小的涨幅。

那么,如何选择高股息个股进行布局?

据Wind统计,近12个月股息率高于4%的个股超过300只,超过7%的有67只,超过10%的有20只,股息率最高的超过20%。然而,并非股息率越高,就能够有持续不错的行情表现。

统计发现,截至2月22日收盘的近10个交易日,股价创出历史新高的个股有31只(剔除上市新股和北交所个股),从行业分布来看,主要集中在煤炭、石油石化、钢铁、银行、通信、交通运输、公用事业(电力)、纺织和家电。其中,煤炭、银行、石油石化、钢铁等传统行业分红最为积极,维持着较高的股息率。以近三年平均股息率衡量,煤炭、银行、石油石化股息率均在4%以上。值得注意的是,上述三大行业近三年股息率逐年提升,投资价值彰显。

除了选股之外,布局红利概念股最有效的方法,还是红利主题ETF。

2月22日晚间,华泰柏瑞红利ETF(510880.OF)复权单位净值为3.4439元,超过了2007年10月15日的3.4101元,再创历史新高。华泰柏瑞红利ETF是全市场首只且规模领先的红利主题ETF,近10年以来累计盈利近50亿元,成立以来累计分红总额超32亿元。截至昨日,红利ETF(510880)份额规模达60.2亿份,净资产规模达190.96亿元。

另外,景顺长城红利低波ETF(515100)份额继续增加并创出新高,达到66.94亿份,净资产规模也达到90亿元。

从今年红利主题ETF的表现来看,上述ETF产品表现明显好于大盘。

特别声明:本文所涉及的金融产品仅为公开信息的归纳总结,本文观点仅供交流和学习,不涉及任何投资建议,也不应作为投资决策的唯一参考因素。

还没有评论,来说两句吧...