1月销量暴增6倍,智驾车企持续发力,关注智能化加速

摘要:

一、车企持续发力,关注智能化加速事件1:小米汽车首款车SU7预计将于2月中下旬正式启动批量生产。3月产量计划在2000...

摘要:

一、车企持续发力,关注智能化加速事件1:小米汽车首款车SU7预计将于2月中下旬正式启动批量生产。3月产量计划在2000... 一、车企持续发力,关注智能化加速

事件1:小米汽车首款车SU7预计将于2月中下旬正式启动批量生产。3月产量计划在2000辆左右,并且有望在2024年中完成产能爬坡,7月产量可达万辆以上。

事件2:2024年1月,问界全系交付新车32973辆,环比增长34.76%,同比增长超6倍。其中24天单日交付破千,首次成为中国市场新势力品牌月销量冠军。

二、热点解读

1、近期,问界M9(上市7天大定突破3万辆)、小鹏X9、小米SU7等车型亮相,已拉开2024年智能高端车大年的序幕,未来新车还将陆续发布,持续关注相关车型交付进展。

此前,小米举办汽车技术发布会,公开了五项核心技术进展,包括小米超级电机、自研CTB一体化电池技术、9000T超级大压铸、全栈自研智能驾驶技术以及智能座舱,技术力跻身国内新势力第一梯队。此外,还公布了SU7的外观/内饰/动力配置等大部分产品细节。当前,小米即将量产,但关键因素SU7的价格尚未明确,市场仍在博弈低配定价下探至20万以下或维持在25万以上水平。1H24公司会举办正式的产品发布会,定价是核心看点。小米入局或加速整车行业智能化竞争,建议关注小米汽车产业链以及受益智能化加速的零部件标的。

过去几年乘用车市场最大变化来自电动车的高歌猛进,其在新车销售量中的渗透率快速提升,未来电动车市场从爆发式增长阶段将逐步进入稳定高速增长阶段,智能化有望接棒电动化成为核心赛道。

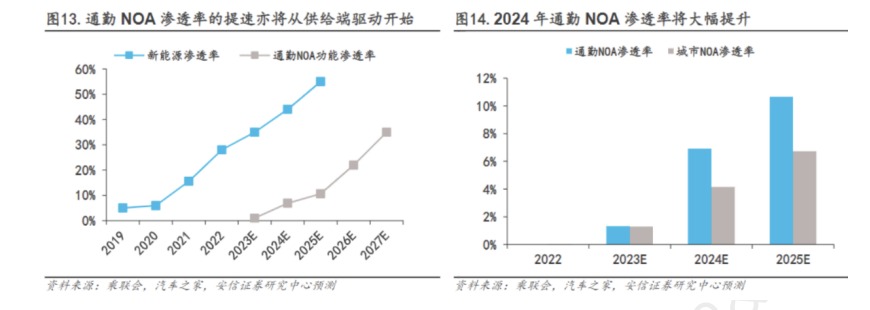

智能驾驶方面,政策、技术、成本为影响其发展的三大核心因素。(1)政策端,政策法规标准逐步成熟,政策端驱动力正逐步落地兑现,随着未来相关细则逐步细化,支撑高阶智驾落地的政策体系有望进一步清晰。(2)技术端,各车企技术布局稳步推进,全场景城市NOA落地仍有难度的主机厂从通勤NOA入手。通勤NOA的优势在于可以通过单车多次采集数据训练,简化城市导航辅助驾驶功能,实现固定路线99%自动驾驶的愿景。(3)成本端,智驾车型价格下探拉动用户购买意愿,软硬件降本趋势明显。2024年,智能驾驶进入高级别上路的关键期,也会为车企创造更多价值增量,相关板块长期空间广阔,后续成长性仍值得关注。

智能驾驶能力逐渐成为车企竞争的重要因素。销量端,华为、小鹏城市NOA加速落地有望促进智驾成为影响购车的重要因素,带来智驾车型购买率的提升,促进销量向上;估值端,特斯拉智驾软件付费模式在北美跑通,Dojo超级计算机将推动机器人、智驾加速发展,驱动估值重塑,小鹏与大众合作收取技术服务费,有望改变车企盈利模式,估值中枢向上。

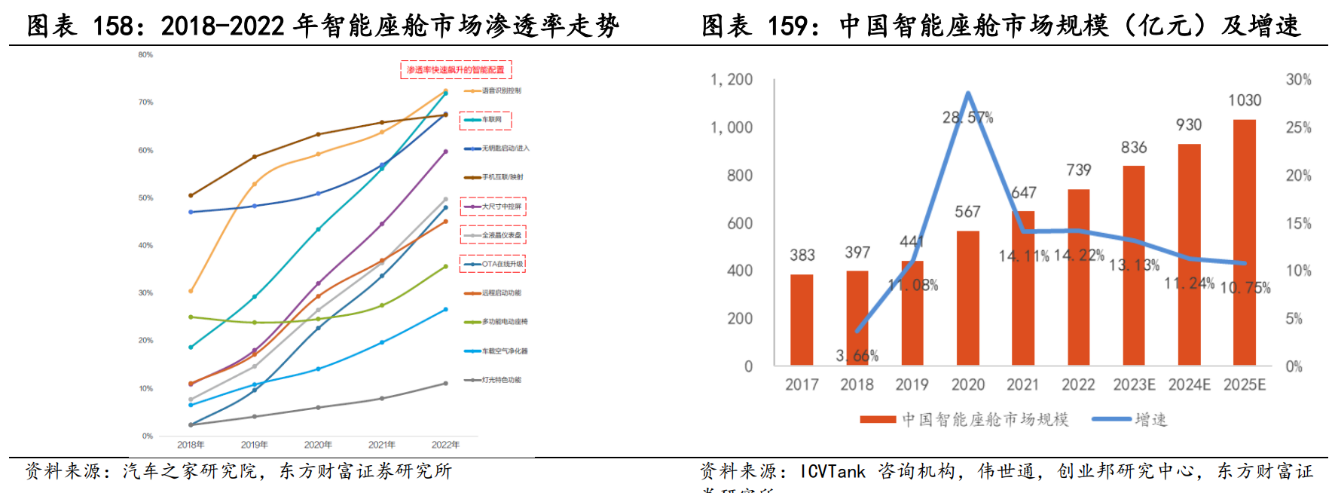

汽车产业向智能化转型,智能座舱相比自动驾驶技术成熟度更高,用户需求更加强烈,成为当前汽车厂家打造差异化体验的主要领域。手机行业玩家跨界汽车智能座舱已有先例,体验反响良好,而小米生态加持智能座舱也有望带来非凡体验。(1)从需求端来看,消费者更加愿意为智能座舱相关配置付费。根据罗兰贝格、地平线和HIS调研,2019年,消费者对于智能座舱的付费意愿仅为47%;而2021年89%的中国用户在购车时认为座舱配置能够极大提升购车兴趣或是必购配置。(2)从供给端来看,智能座舱相关配置成为厂商差异化卖点。由于智能座舱具有高差异性、高感知度等特点,汽车厂商在智能座舱相关配置上不断升级迭代,力求打造出具有自身特色和优势的产品。同时随着HUD、域控制器、多维交互等技术的成熟和规模效应显现等,智能座舱相关配置的成本也在逐渐降低,原本高端的智能座舱功能逐渐向中低价位车型渗透。在需求端和供给端合力下,智能座舱相关配置不断升级迭代,建议关注与智能座舱相关的主芯片SoC、域控制器、内存、MCU等硬件,以及运行于硬件设备上的底层软件。

此外,以ChatGPT为代表的AI大模型,凭借强大的学习和泛化能力能够深度赋能智能座舱实现视觉、听觉、手势等多模态行为的快速感知理解和智能控制,重新定义座舱交互体验的智能化水平。AI大模型在处理自然语言、视觉、语音、智能推荐等多个领域具有显著优势,通过海量用户真实世界数据积累与训练,可主动识别驾驶员和乘客的语音,表情,手势姿态等多模态行为和需求,在应用层实现更敏捷的智能会话管理和AI交互界面。建议关注AI赋能智能座舱。

相关产品:

1、智能车ETF(159888)

智能车ETF跟踪中证智能汽车主题指数(指数代码:930721.CSI,指数简称:CS智汽车)选取为智能汽车提供终端感知、平台应用的公司,以及其他受益于智能汽车的代表性沪深A股作为样本股,反映智能汽车产业公司的整体表现。从申万一级行业的权重分布上看,成分股主要分布在电子、计算机、汽车、通信等优质行业赛道,科技属性鲜明,从暴露较多的概念看,智能车指数主要暴露于汽车、消费电子及华为相关概念。

还没有评论,来说两句吧...